US$300 Juta Gamma Kadaluarsa Hari Ini Bisa Picu Pergerakan Besar Berikutnya untuk Bitcoin | Berita Kripto AS

Selamat datang di US Crypto News Morning Briefing—ringkasan utama untuk perkembangan terpenting di dunia aset kripto hari ini.

Siapkan kopi dan pantau dengan saksama: ketika emas melonjak ke level tertinggi baru, dan menandakan rotasi modal ke arah instrumen aman, Bitcoin masih tertahan di bawah US$90.000. Struktur opsi senilai US$300 juta menahan volatilitas, tapi setelah kadaluarsa besar-besaran ini, kondisi tenang tersebut bisa langsung berubah menjadi pergerakan harga yang dramatis.

Berita Aset Kripto Hari Ini: Gamma Cage Bitcoin Jadi Sorotan setelah Expiry Opsi Hari Ini

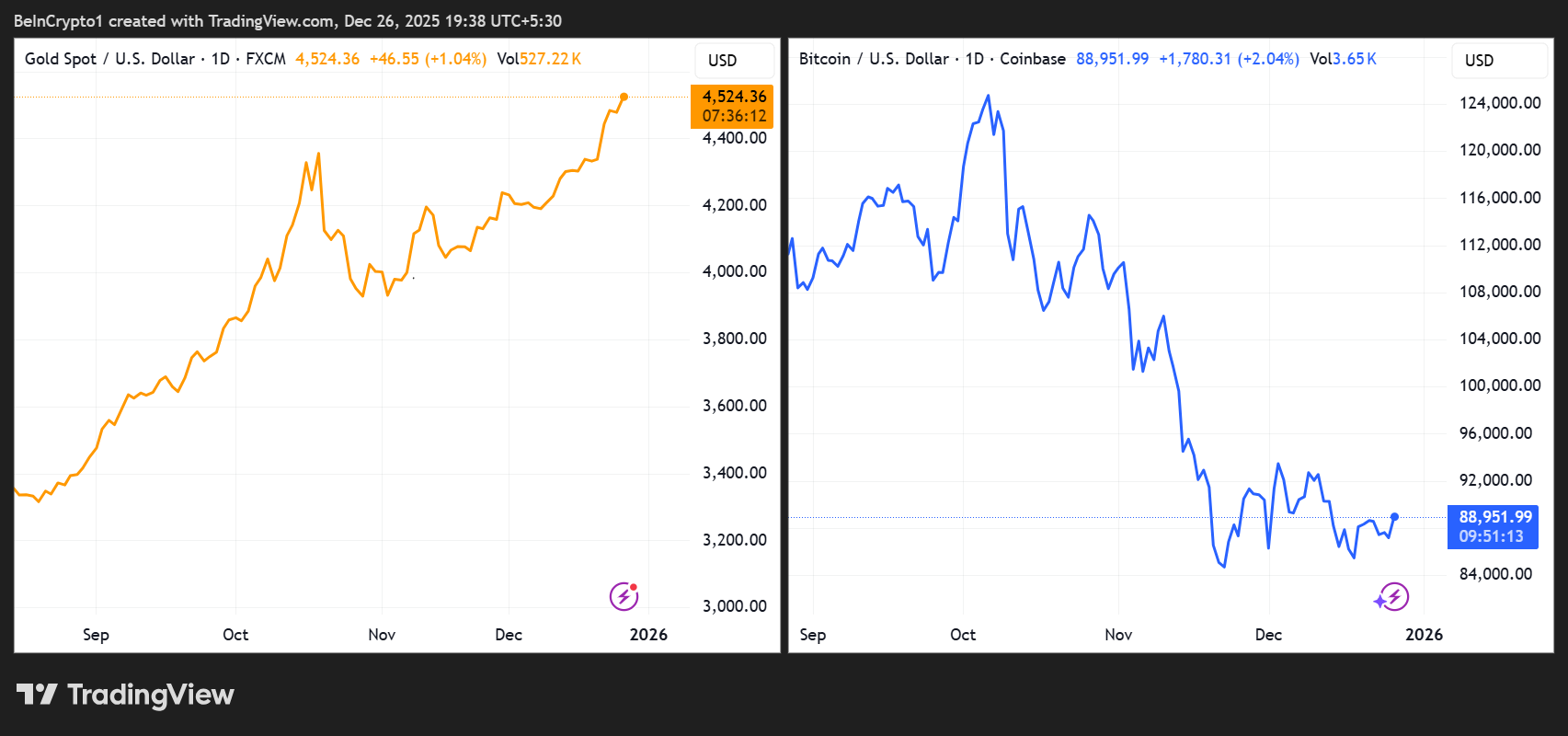

Emas melonjak ke level tertinggi baru, menembus batas atas multi-tahun dan semakin mengukuhkan reputasinya sebagai sinyal peringatan awal pasar saat modal mulai bergerak ke aset aman.

Namun, Bitcoin tidak merespons dengan cara yang sama. Sebaliknya, aset kripto terbesar di dunia ini masih tertahan di bawah US$90.000.

Informasi terbaru mengindikasikan hal ini bukan karena menurunnya permintaan, melainkan imbas dari struktur derivatif raksasa yang secara mekanis menahan pergerakan harga.

“Gold made the first move. Bitcoin is still loading,” ujar analis Crypto Tice.

Analis tersebut memaparkan bahwa breakout emas sering menjadi penanda awal likuiditas mulai bergeser, sementara Bitcoin biasanya bereaksi belakangan, setelah minat risiko kembali muncul.

“Gold tends to move first when liquidity seeks safety. Bitcoin follows when risk appetite turns back on,” tutur CryptoTice, seraya menambahkan bahwa fase kompresi seperti itu “tidak memudar secara perlahan,” melainkan berujung pada ekspansi yang dapat mengulang seluruh siklus pasar.

Analisis dari BeInCrypto baru-baru ini juga mendukung hal tersebut, dan menyoroti bahwa reli emas sering membuka jalan bagi Bitcoin untuk naik.

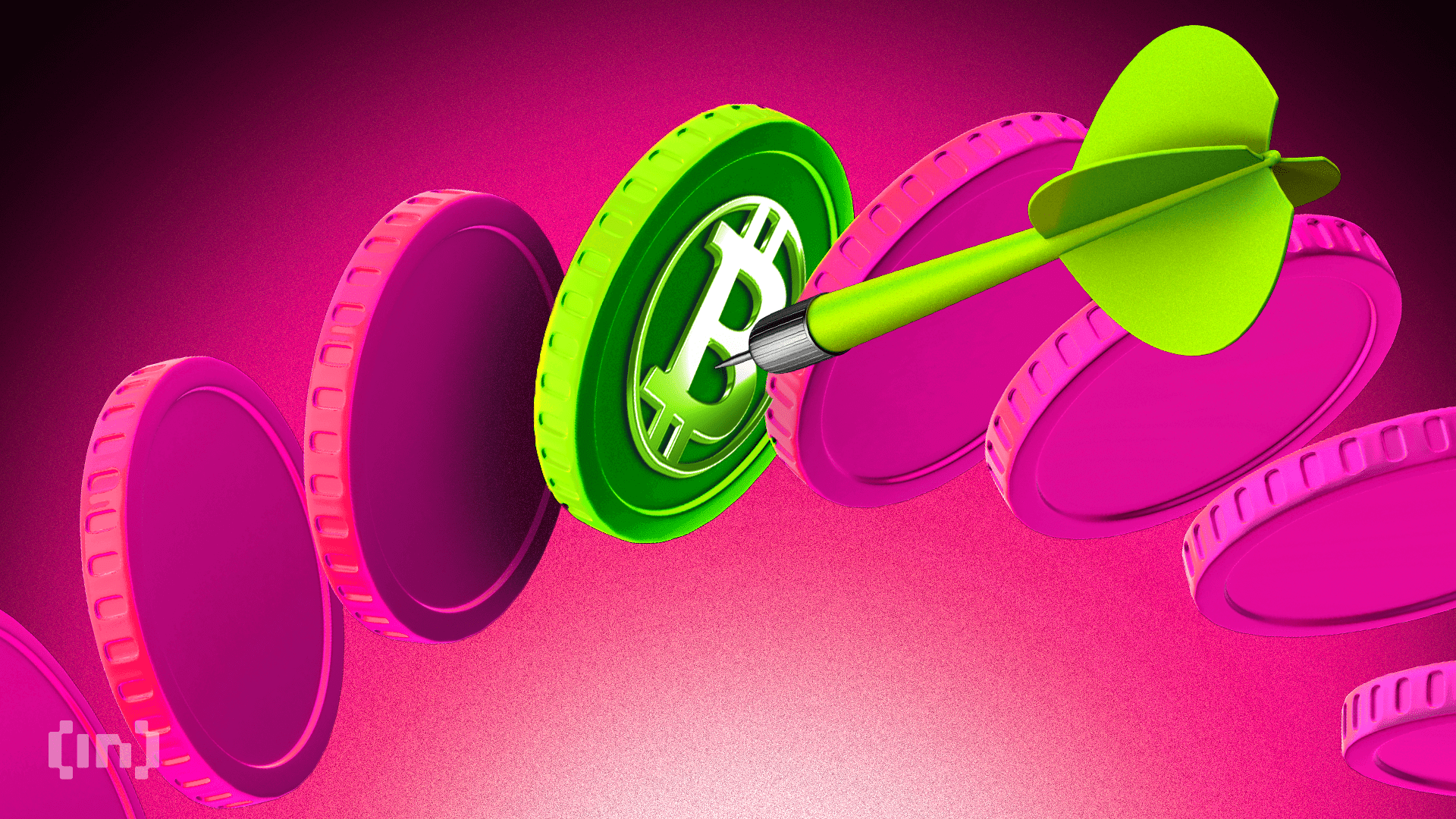

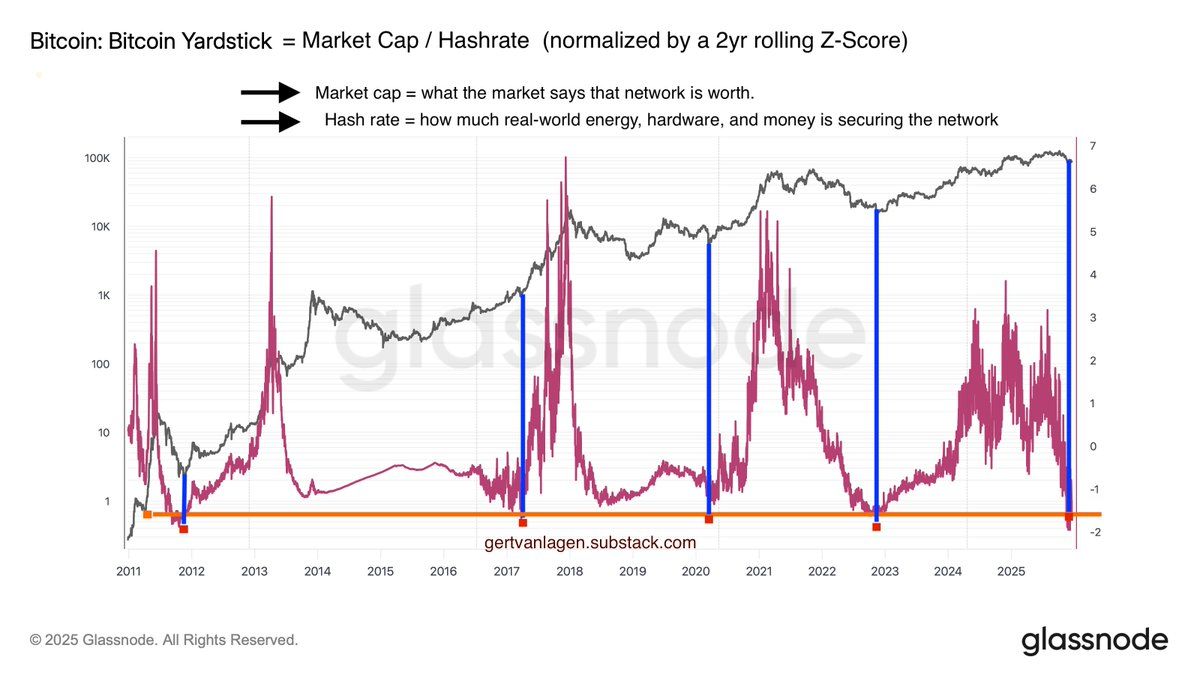

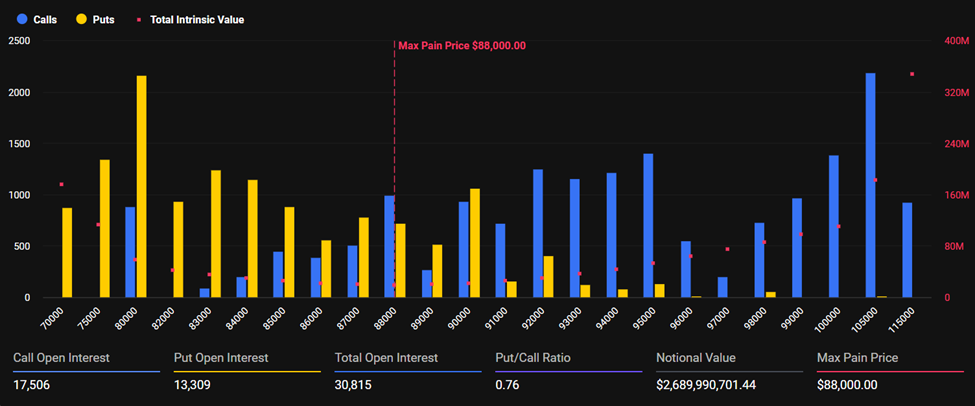

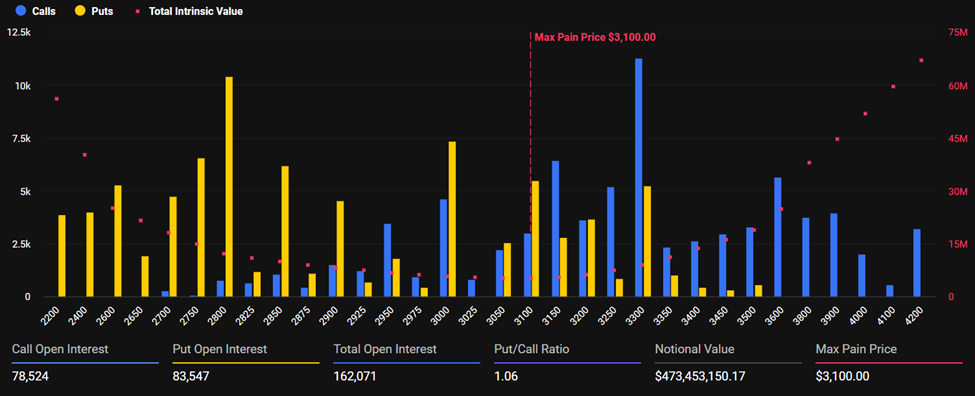

Pada kasus Bitcoin, kompresi harga ini dipicu oleh apa yang analis derivatif sebut sebagai “gamma trap” senilai US$300 juta.

Menurut David, seorang analis struktur pasar, saat ini Bitcoin “secara mekanis terperangkap dalam rentang sempit” yang ditentukan oleh posisi opsi yang berat.

Batas bawahnya dijaga oleh dinding put US$85.000 yang menyimpan sekitar US$98,8 juta put gamma, sementara batas atasnya ditekan oleh dinding call US$90.000 yang menyimpan kurang lebih US$36,2 juta call gamma. Kondisi ini membentuk loop umpan balik negatif gamma.

Analis tersebut menjelaskan bahwa saat Bitcoin naik menuju batas atas, para dealer yang memegang call harus menjual spot Bitcoin untuk mengimbangi risikonya. Ketika harga turun ke batas bawah, para dealer yang sama wajib membeli untuk menyeimbangkan opsi put mereka.

“The result: Price is effectively locked in a cage,” dia terang, sambil menekankan bahwa pasar bukan digerakkan oleh sentimen atau berita, melainkan “karena keharusan matematika dari hedging dealer.”

Apakah Expiry Gamma Hari Ini Bisa Picu Pergerakan Besar Berikutnya untuk Bitcoin?

Ketenangan ini bersifat sementara. Sekitar US$300 juta gamma, yang mencakup sekitar 58% dari total kompleks gamma, sudah kadaluarsa dalam satu event opsi hari ini. David menyebutnya sebagai “pin release,” seraya memperingatkan bahwa ketika kadaluarsa terjadi, insentif yang selama ini mengunci Bitcoin di antara US$85.000 dan US$90.000 akan menghilang hampir seketika.

Secara historis, pelepasan seperti ini sering memicu volatilitas yang tajam dan tiba-tiba saat pasar mencari keseimbangan baru.

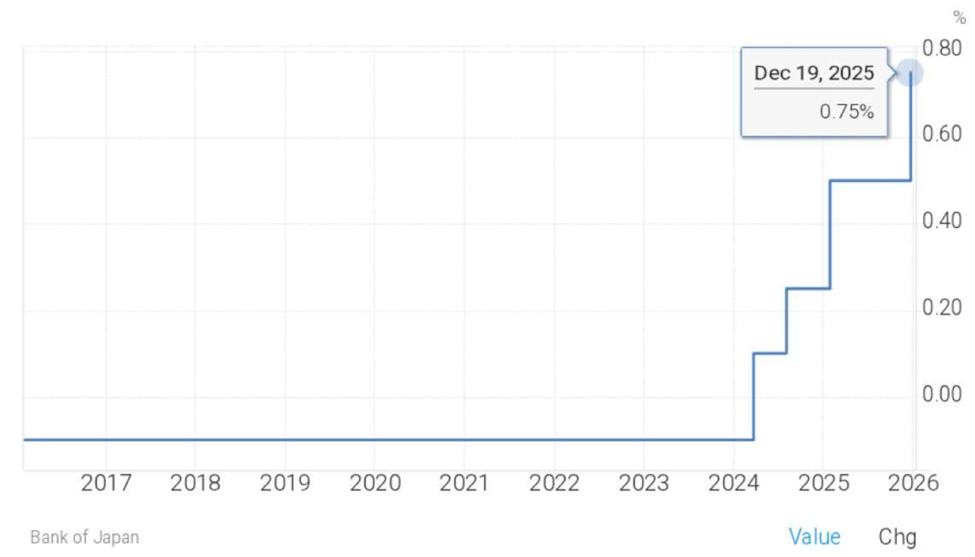

Satu level kini menjadi sangat krusial. Apa yang disebut gamma flip berada di US$88.925. Ini sedikit di atas US$88.724, harga Bitcoin pada waktu publikasi.

Pergeseran harga secara konsisten di atas batas itu bisa membalik arus dealer dari menahan aksi harga menjadi memperkuatnya. Kondisi ini dapat memaksa dealer membeli di tengah reli, bukan lagi menjual saat harga naik.

Tekanan Sistemik Meningkat saat Bitcoin Tertinggal dari Logam Mulia

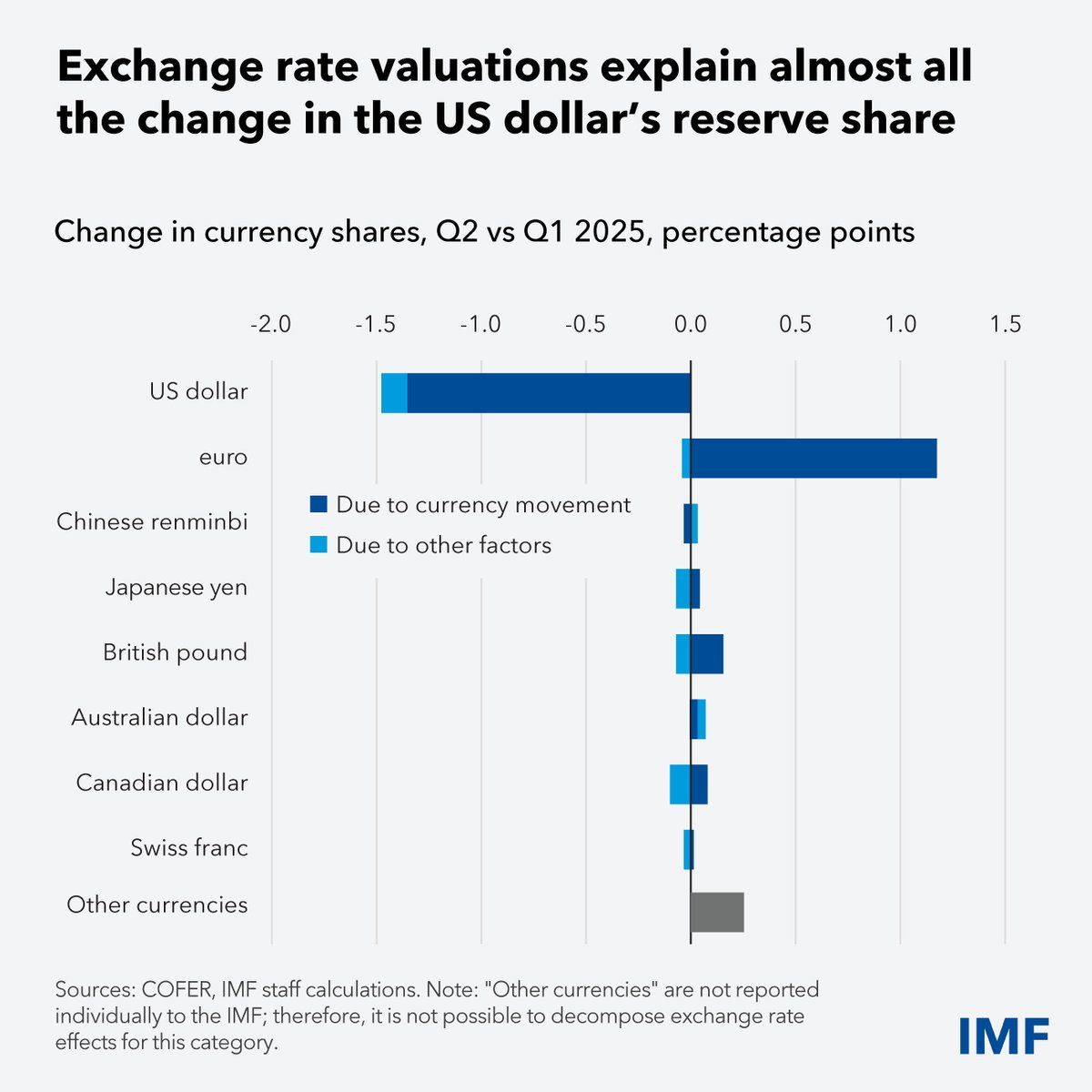

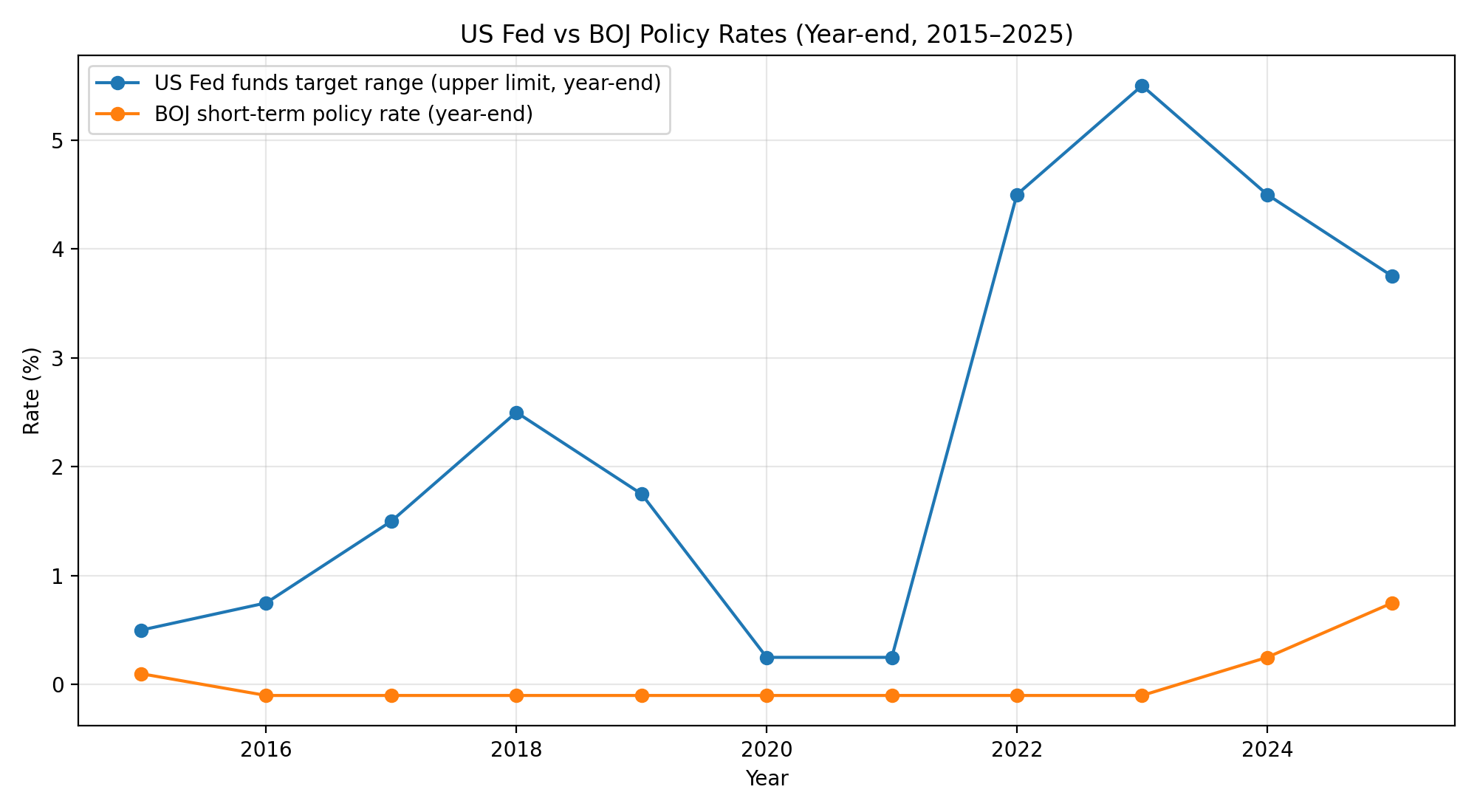

Perbedaan arah antara emas dan Bitcoin juga berlangsung di tengah suasana ekonomi makro yang tegang. Ekonom Mohamed El-Erian baru-baru ini menyoroti bahwa emas telah naik lebih dari 40% tahun ini dan menjadi raihan tertinggi sejak 1979. Sementara itu, Bitcoin turun sekitar 20% secara year-to-date setelah sebelumnya sempat mencatatkan puncak di awal siklus.

Bitcoin and Gold this year. #markets #investing #investors #bitcoin #gold @FT pic.twitter.com/2jYe0czJCV

— Mohamed A. El-Erian (@elerianm) December 26, 2025

Pada saat bersamaan, banyak analis memperingatkan bahwa reli serempak di emas, perak, tembaga, dan pasar energi secara historis menjadi tanda meningkatnya tekanan sistemik. Hal ini selaras dengan laporan terbaru yang menyatakan reli logam bisa menandakan stres di sistem.

Meski begitu, banyak pengamat kripto menilai stagnasi Bitcoin sebagai fenomena struktural, bukan sinyal bearish.

SP500 – All-Time High!

— Ran Neuner (@cryptomanran) December 26, 2025

Nasdaq- All-Time High!

Gold – All-Time High!

Silver – Ripping, All-Time High

Platinum- All-Time High!

Palladium All-Time High!

Other world markets – All-Time High!

I don’t see a world where Bitcoin doesn’t catch up!

Dengan gamma trap yang hampir kadaluarsa, dan emas sudah memberi sinyal tekanan di sistem, kompresi harga Bitcoin yang berkepanjangan mungkin sedang membentuk panggung untuk pergerakan besar selanjutnya.

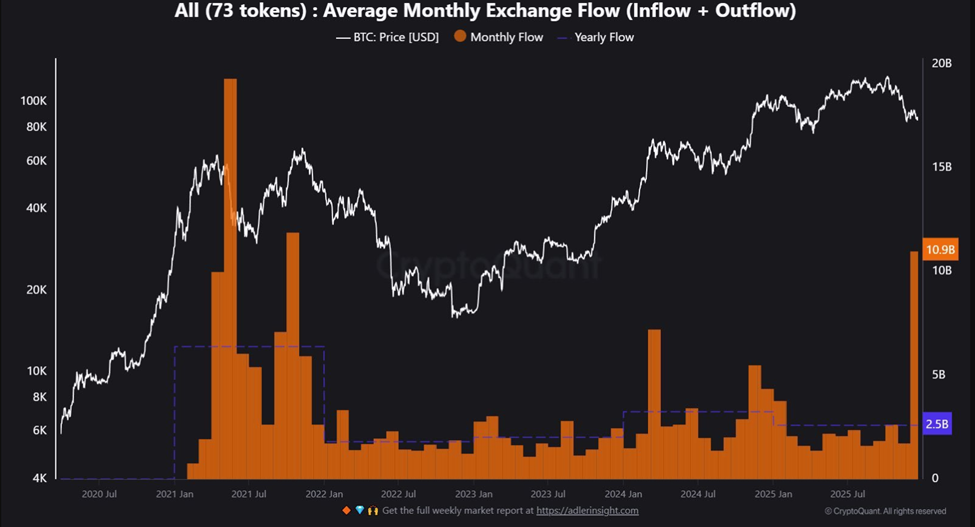

Chart of the Day

Byte-Sized Alpha

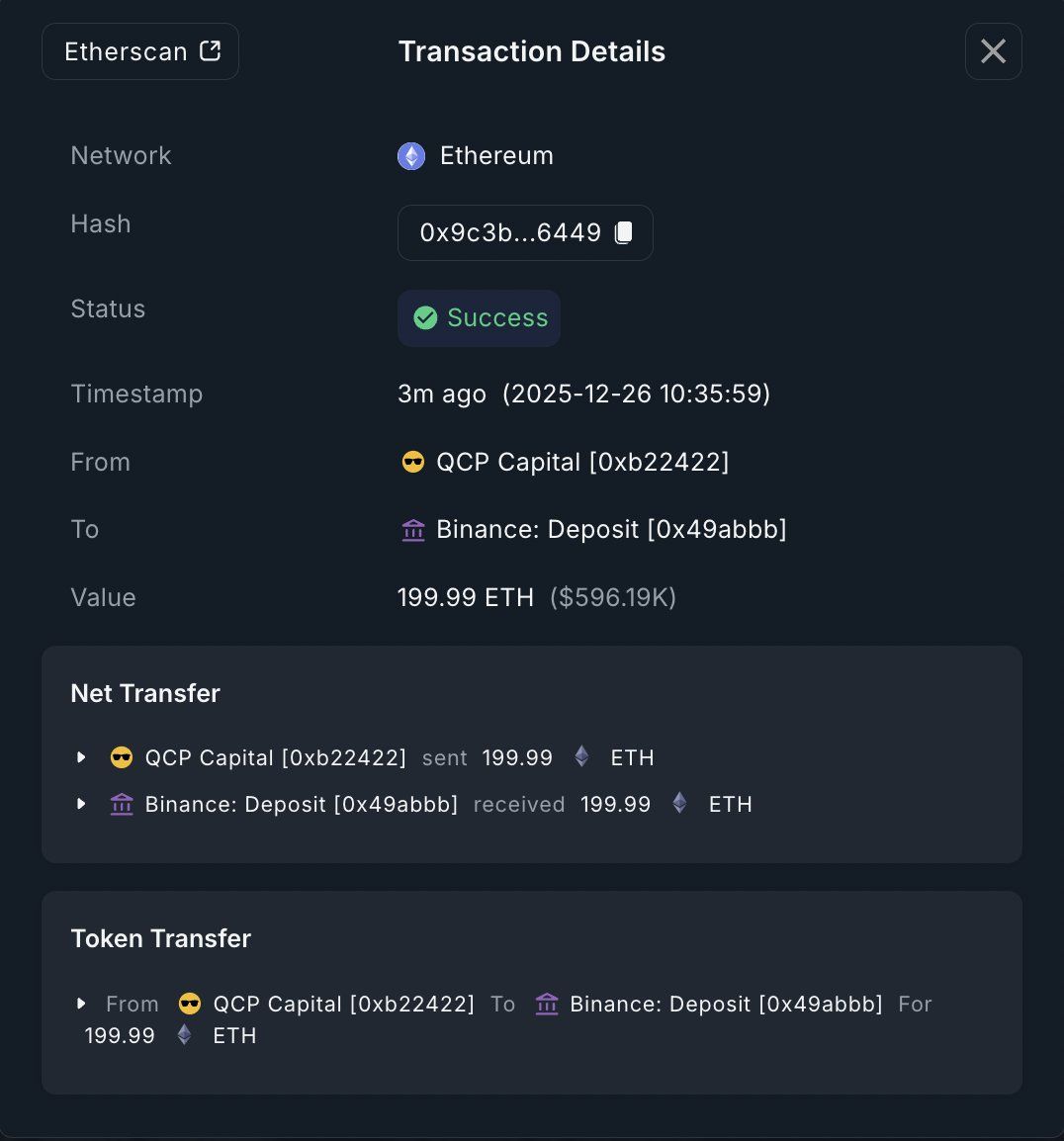

Berikut rangkuman berita aset kripto dari AS yang perlu kamu ikuti hari ini:

- Apakah Bitcoin akan membekukan koinnya sendiri? Proposal “The Cat” memecah opini komunitas.

- 40% suplai Ethereum mengalami kerugian karena whale mengambil posisi berlawanan.

- Bitcoin atau Tembaga? Investor mempertimbangkan ulang sebab logam mengungguli aset kripto di tahun 2025.

- ETF XRP mencatat arus masuk selama tujuh minggu berturut-turut – mengapa harganya masih sulit naik.

- Dana investasi kripto mencetak keuntungan di bulan Desember walau kondisi pasar secara keseluruhan masih lemah.

- Eropa bisa saja menutup ratusan perusahaan kripto tak berizin minggu depan.

- Jaringan TRON mencetak rekor pertumbuhan pengguna sementara harga TRX alami penurunan Q4 terparah.

Rangkuman Pra-Pasar Crypto Equities

| Perusahaan | ||

| Strategy (MSTR) | US$158,71 | US$159,72 (+0,64%) |

| Coinbase (COIN) | US$239,73 | US$240,40 (+0,28%) |

| Galaxy Digital Holdings (GLXY) | US$24,43 | US$24,68 (+1,02%) |

| MARA Holdings (MARA) | US$9,94 | US$9,99 (+0,50%) |

| Riot Platforms (RIOT) | US$13,92 | US$14,02 (+0,72%) |

| Core Scientific (CORZ) | US$15,57 | US$15,63 (+0,39%) |