Bunga Utang AS Capai US$1T: Pemicu Tersembunyi Adopsi Stablecoin

Pembayaran bunga utang nasional pemerintah federal AS melampaui US$1 triliun untuk pertama kalinya pada tahun fiskal 2025. Pengeluaran bunga kini melebihi belanja pertahanan dan Medicare—hal ini baru terjadi pertama kali dalam sejarah Amerika.

Analis Wall Street dan pengguna media sosial sama-sama menyebut “Weimar” sebagai peringatan saat kekhawatiran krisis fiskal meningkat. Sementara itu, Departemen Keuangan AS sedang memposisikan stablecoin sebagai alat strategis untuk menyerap membanjirnya utang pemerintah yang terus bertambah.

Angka-angka: Krisis yang Nampak Jelas

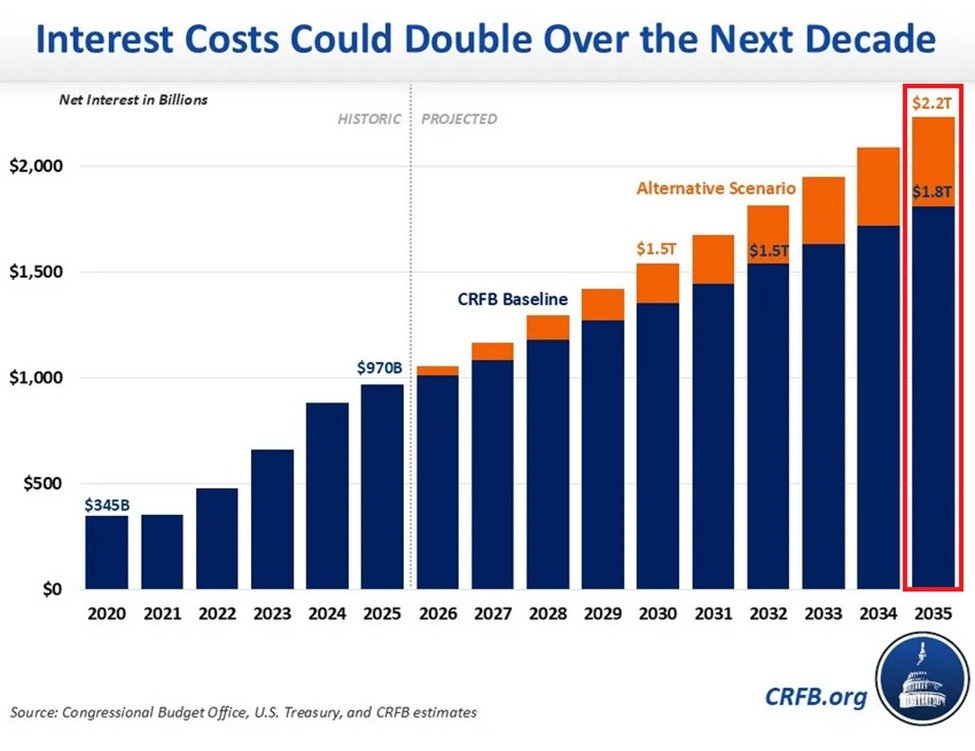

Pada tahun fiskal 2020, pembayaran bunga bersih berjumlah US$345 miliar. Pada 2025, angka itu hampir tiga kali lipat menjadi US$970 miliar—unggul sekitar US$100 miliar dari belanja pertahanan. Jika menghitung semua bunga atas utang publik, angkanya melampaui US$1 triliun untuk pertama kalinya.

Kantor Anggaran Kongres (Congressional Budget Office) memproyeksikan total pembayaran bunga gabungan selama dekade berikutnya akan mencapai US$13,8 triliun—hampir dua kali lipat jumlah yang disesuaikan inflasi dalam dua dekade terakhir.

The Committee for a Responsible Federal Budget mengingatkan bahwa jika terjadi skenario alternatif di mana tarif dinyatakan ilegal dan ketentuan sementara dari undang-undang terbaru menjadi permanen, biaya bunga bisa mencapai US$2,2 triliun pada 2035—naik 127% dari level saat ini.

Mengapa Ini Belum Pernah Terjadi

Rasio utang terhadap PDB sudah mencapai 100%, sebuah ambang yang tidak pernah tercapai sejak Perang Dunia II. Pada 2029, rasio ini akan melampaui puncak tahun 1946 sebesar 106% dan terus naik hingga 118% pada 2035.

Yang paling mengkhawatirkan adalah sifat krisis yang semakin memperparah dirinya sendiri. Pemerintah federal meminjam sekitar US$2 triliun setiap tahun, di mana sekitar setengahnya hanya untuk membayar bunga utang yang sudah ada. Analis CRFB Chris Towner memperingatkan soal potensi “spiral utang”: “If the people who loan us money get worried we’re not going to pay it all back, we could see higher interest rates—which means we have to borrow more to pay interest,” komentar Chris Towner, analis CRFB.

| Pertama Kali Dalam Sejarah | Tahun | Signifikansi |

|---|---|---|

| Bunga melebihi belanja pertahanan | 2024 | Pertama sejak Perang Dunia II |

| Bunga melebihi Medicare | 2024 | Pembayaran utang kini jadi pengeluaran kesehatan terbesar |

| Utang mencapai 100% dari PDB | 2025 | Pertama kali sejak setelah Perang Dunia II |

| Utang melewati rekor puncak 1946 (106%) | 2029 | Akan melampaui rekor sepanjang sejarah |

Reaksi pasar: “Weimar” dan “Buy Gold”

Media sosial langsung ramai melihat proyeksi ini. “The trajectory is unsustainable if unchanged,” tulis salah satu pengguna. Pengguna lain membagikan kata “weimar”—merujuk pada hiperinflasi Jerman tahun 1920-an. “The debt service era,” ujar pengguna lain, merangkum perasaan bahwa Amerika sudah memasuki babak baru.

Kebanyakan warganet justru menyarankan berpindah ke aset kuat—emas, perak, dan properti. Yang menarik, hampir tidak ada yang membahas Bitcoin, yang menunjukkan mentalitas “gold bug” tradisional masih menguasai sentimen pasar ritel.

Dampak pada Pasar

Dalam waktu dekat, penerbitan surat utang Treasury yang melonjak menyerap likuiditas pasar. Dengan yield bebas risiko mendekati 5%, saham dan aset kripto menghadapi tantangan besar secara struktural. Dalam jangka menengah, tekanan fiskal bisa mempercepat pengetatan regulasi dan pajak kripto.

Tetapi dalam jangka panjang, situasi ini menimbulkan paradoks bagi investor kripto. Seiring ketidakstabilan fiskal makin dalam, narasi Bitcoin sebagai “emas digital” semakin kuat. Semakin buruk kinerja keuangan tradisional, semakin kuat alasan untuk melirik aset di luar sistem konvensional.

Stablecoin: Krisis dan Solusi

Washington menemukan sekutu tak terduga dalam masalah fiskalnya. GENIUS Act, yang diteken pada Juli 2025, mewajibkan penerbit stablecoin untuk memiliki cadangan 100% dalam US dollar atau surat utang Treasury jangka pendek. Kebijakan ini secara efektif mengubah perusahaan stablecoin menjadi pembeli struktural utang pemerintah.

Menteri Keuangan Scott Bessent menyebut stablecoin sebagai “a revolution in digital finance” yang akan “lead to a surge in demand for US Treasuries,” terang Scott Bessent.

Standard Chartered memperkirakan penerbit stablecoin bakal membeli US$1,6 triliun surat utang negara dalam empat tahun—cukup untuk menyerap semua penerbitan baru selama periode jabatan kedua Trump. Jumlah ini melampaui kepemilikan Treasury Cina yang saat ini sebesar US$784 miliar, sehingga stablecoin berpotensi menjadi pembeli utama pengganti saat bank sentral asing mengurangi paparan terhadap utang AS.

Era Pembayaran Utang Dimulai

Krisis fiskal Amerika justru membuka peluang bagi aset kripto. Saat investor konvensional berebut ke emas, stablecoin diam-diam mulai menjadi infrastruktur penting di pasar utang AS. Sikap Washington yang merangkul regulasi stablecoin tidak semata soal inovasi—namun tentang bertahan hidup. Era pembayaran utang telah dimulai, dan kripto bisa jadi malah menjadi penerima manfaat yang tak terduga.