Bisakah Bittensor Menjadi Sukses Seperti Bitcoin?

Bitcoin sekarang, hampir secara paradoks dengan prinsip awalnya, justru diadopsi oleh Wall Street. Bittensor muncul sebagai cara baru ‘melawan’ sentralisasi. Ini adalah narasi yang saat ini sedang panas. Seiring berkembangnya AI, muncul juga kekhawatiran mengenai konsentrasi dan sentralisasi teknologi tersebut.

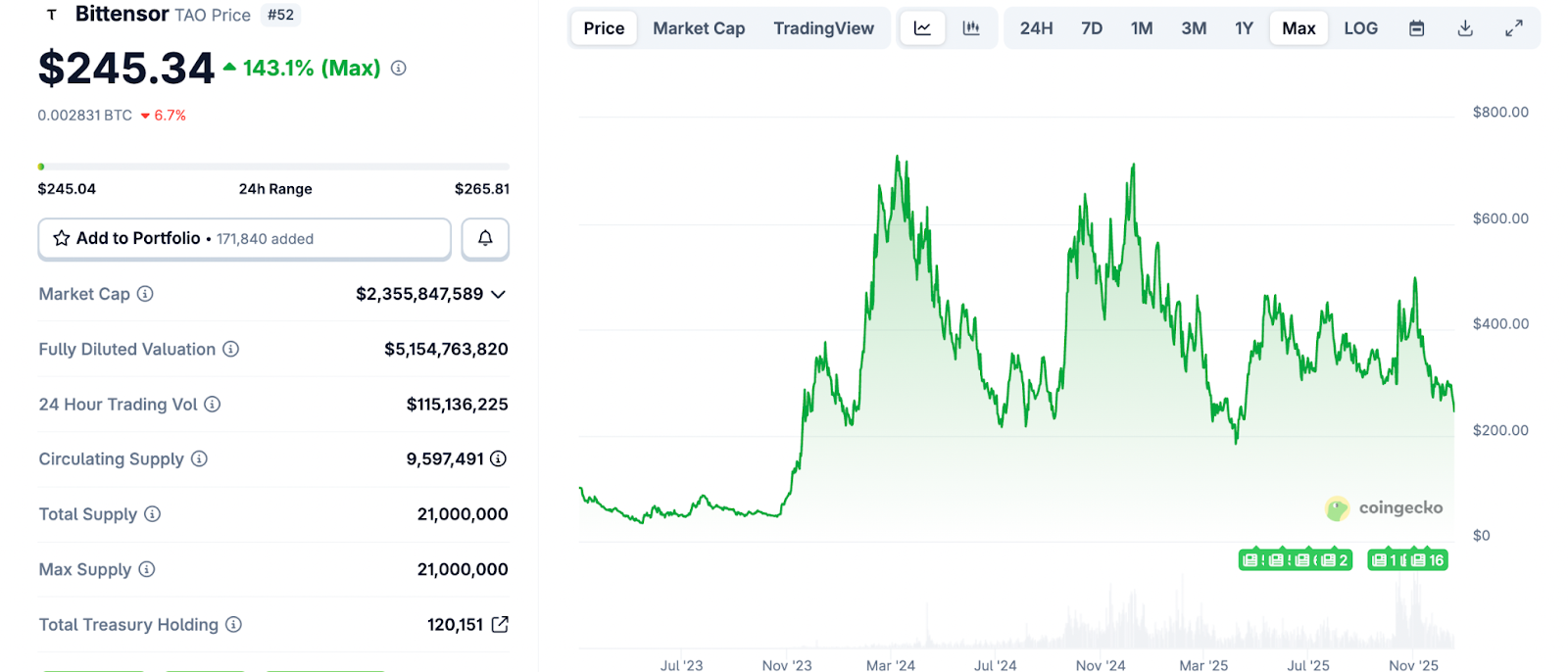

Bittensor dan aset kriptonya, TAO, bertujuan untuk mendesentralisasikan layanan AI. Meskipun TAO kehilangan hampir 53% pada 2025, beberapa orang percaya bahwa Bittensor adalah Bitcoin generasi baru untuk era AI. Tapi, seberapa realistis optimisme seperti ini?

Premis dan Janji dari Bittensor

Jaringan ini baru saja menyelesaikan halving reward pada 15 Desember, yang mengurangi suplai koin baru. Masalahnya, banyak orang sudah pernah mendengar narasi seperti ini sebelumnya.

With the first Bittensor halving complete, I can’t help but recall Bitcoin’s first halving, which I was fortunate enough to witness. History doesn’t repeat, but the rhymes are unmistakable; both the parallels and differences between the two are striking:

— Greg Schvey (@GSchvey) December 15, 2025

Same: A Decentralized…

Banyak aset kripto sudah mengklaim menjadi “Bitcoin berikutnya” – karena cerita ini memang bisa menghasilkan banyak uang.

Walaupun demikian, Bittensor memang bisa memiliki nilai nyata dalam jangka panjang – hanya saja ada tantangan besar yang harus dihadapi, seperti halnya proyek kripto ambisius lain.

Kisah Bittensor tidak jauh berbeda dari Bitcoin: Ada para pemain kuat yang telah lama berkuasa, tapi jaringan baru bisa muncul dan bahkan membalik tatanan dunia tersebut.

Selama bertahun-tahun, para influencer terus mengulang slogan yang hampir sama, yaitu “long Bitcoin, short the banks”. Meski sekarang Bitcoin ada di bank-bank Wall Street dan saham DAT sudah diperdagangkan di bursa publik, narasi ini memang berhasil menarik perhatian.

Intinya, perusahaan AI seperti OpenAI, Anthropic, dan Deepseek sudah menjadi terlalu besar dan menakutkan, sehingga orang-orang mulai waspada dengan pertumbuhan mereka.

Mendesentralisasikan pekerjaan kecerdasan buatan dan menggantikan teka-teki proof-of-work konvensional dengan AI yang benar-benar memiliki fungsi nyata – itulah inti dari Bittensor.

“Bitcoin membuktikan bahwa insentif kriptografi bisa mengkoordinasikan jaringan perangkat keras global untuk mengamankan sebuah ledger,” Evan Malanga, eksekutif di Yuma, salah satu pendukung terbesar platform Bittensor, kepada BeInCrypto. “Bittensor menggunakan mekanisme yang sama dan mengalihkan daya komputasi ke hal yang punya manfaat langsung di dunia saat ini: Melatih dan menjalankan model, aplikasi, dan infrastruktur AI.”

Bitcoin Lain? Serius?

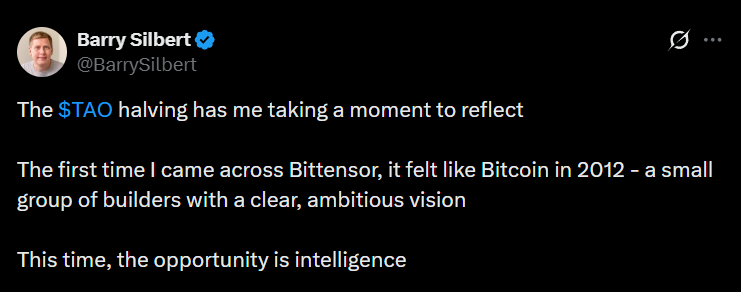

Penting untuk diketahui bahwa Yuma adalah anak perusahaan Digital Currency Group (DCG), perusahaan yang termasuk pendukung awal berbagai aset kripto seperti Bitcoin, Zcash, dan Decentraland.

DCG juga termasuk investor awal di Coinbase, Circle, dan Chainalysis. CEO DCG, Barry Silbert, jelas mendukung Bittensor – bagi sebagian orang, ini menjadi sinyal positif.

Bittensor memang punya sejumlah karakteristik seperti Bitcoin. Jumlah TAO yang tersedia cuma 21 juta, jelas-jelas meniru jumlah BTC. Bittensor juga punya mekanisme halving, yang terakhir bulan Desember lalu menurunkan reward dari 7.200 TAO menjadi 3.600 TAO per hari.

Bukan memakai teka-teki proof-of-work yang boros energi seperti Bitcoin, Bittensor menggunakan mekanisme proof-of-intelligence, dimana node harus menyelesaikan tugas untuk membuktikan mereka mampu menangani tugas AI. Semakin baik kualitas keluaran tugas sebuah node, semakin besar peluang mendapatkan reward TAO.

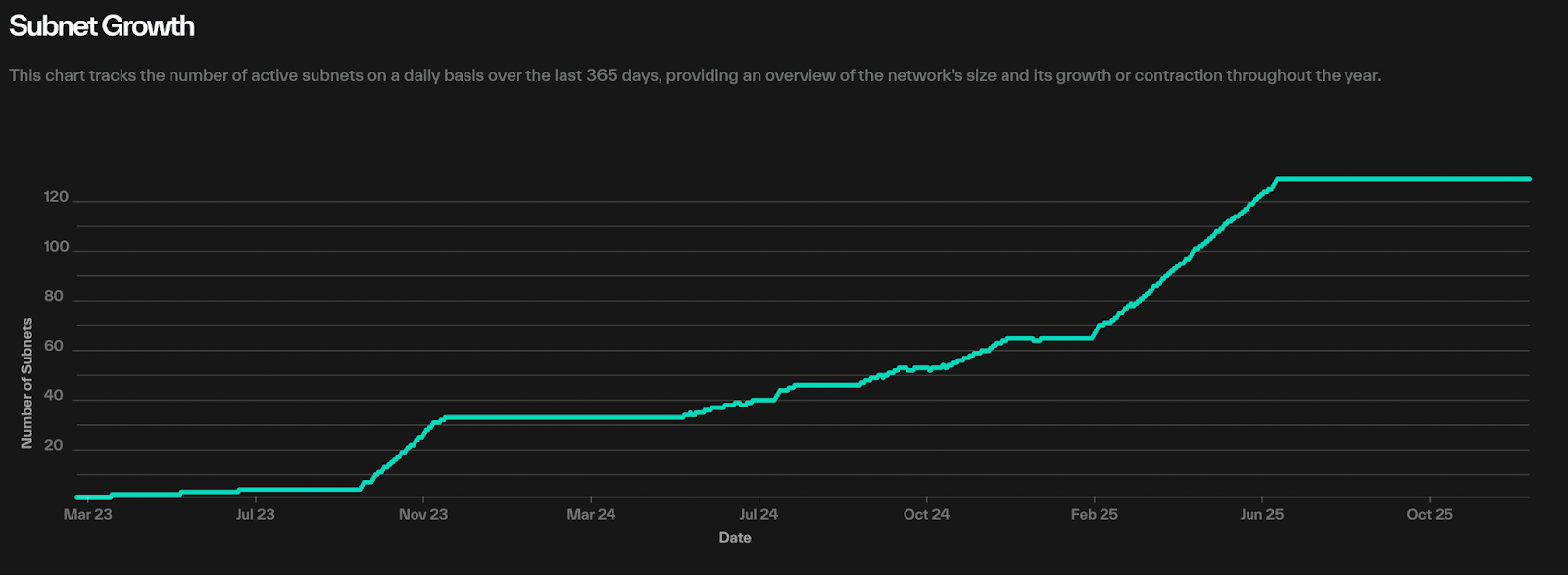

Node yang diizinkan masuk jaringan Bittensor lalu mendapatkan assigned subnet, yang saat ini ada 128 buah. Setiap subnet memiliki spesialisasi terkait bidang AI yang berbeda-beda.

“Setiap subnet seperti marketplace khusus untuk satu jenis layanan AI – ada yang fokus ke pembuatan gambar, ada juga yang untuk model bahasa,” ujar Arrash Yasavolian, co-founder Taoshi, penyedia subnet intelijen keuangan.

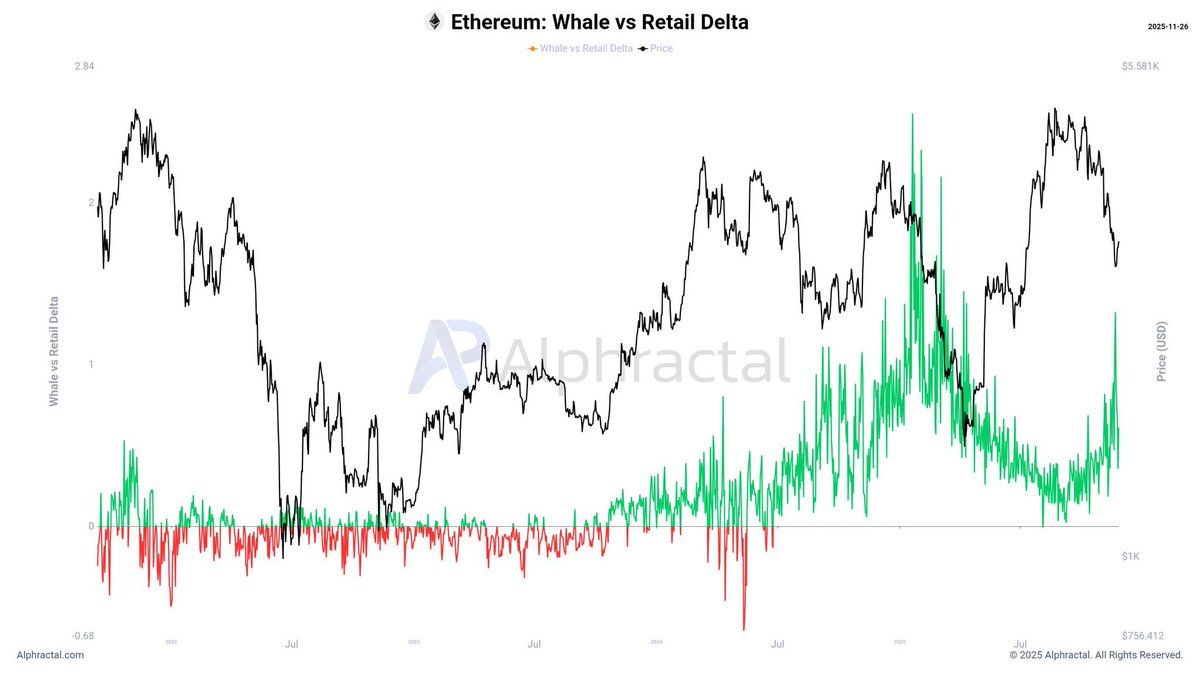

Sentralisasi vs Desentralisasi

Kekhawatiran soal AI biasanya muncul karena hanya segelintir perusahaan saja yang memiliki kekuasaan besar. Konsentrasi di satu industri biasanya menyebabkan harga jadi mahal dan layanan buruk untuk pelanggan – kadang terjadi dua-duanya sekaligus.

Bittensor ingin membuat AI menjadi lebih bermanfaat secara global dengan karakteristik desentralisasi—misalnya dengan melibatkan operator node independen untuk menggerakkan subnet/subjaringan AI.

“AI sedang mendefinisikan ulang seluruh industri,” terang Ken Jon Miyachi, CEO BitMind, yang menjalankan subnet khusus deteksi deepfake di Bittensor. “Bitcoin merevolusi penyimpan nilai, tapi Bittensor merevolusi sistem ekonomi dengan membuat kecerdasan jadi komoditas global.”

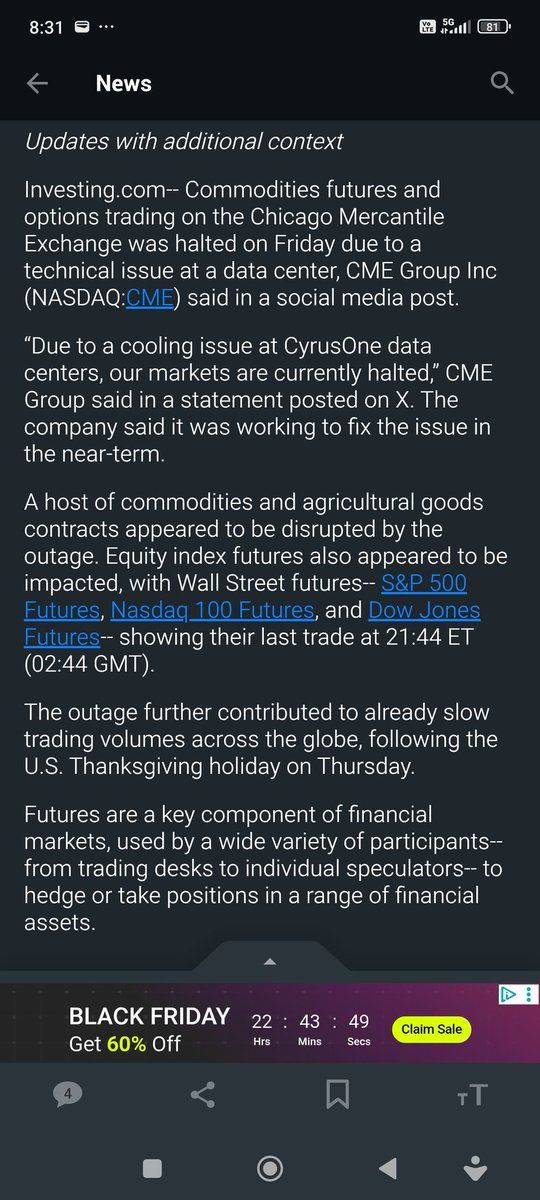

Tapi seberapa terdesentralisasi sebenarnya jaringan ini? Pada 10 Juli 2024, jaringan Bittensor dihentikan setelah terjadi peretasan senilai US$8 juta yang menguras wallet. Chain ini kemudian masuk ke “safe mode” yang hanya memproduksi blok tanpa kemampuan transaksi apa pun.

“Ada kekhawatiran soal sentralisasi yang sah saat ini,” tutur Yasavolian dari Taoshi. “Yayasan OpenTensor adalah satu-satunya pihak yang bertanggung jawab untuk validasi blok. Sepuluh validator subnet terbesar menguasai sekitar 67% total bobot stake jaringan.”

Beberapa orang mungkin beranggapan bahwa risiko keamanan Bittensor dan kemampuannya untuk mematikan jaringan justru bertolak belakang dengan prinsip desentralisasi. Para pendukung jaringan ini mengatakan bahwa desentralisasi penuh akan tercapai nanti, sehingga menjadi “credibly neutral” seperti tujuan Bitcoin sebagai penyimpan nilai.

“Tujuan strategis jangka panjang Bittensor adalah menjadi alat pengembangan AI yang benar-benar netral. Desentralisasinya bertahap, mirip dengan perkembangan Ethereum,” tambah Yasavolian.

Alarm AI

Salah satu cara meningkatkan desentralisasi di Bittensor dan mendengarkan lebih banyak suara berbeda adalah lewat operator subnet. Kelompok-kelompok ini menginvestasikan waktu dan uang mereka ke jaringan, dan mereka, seperti Yasavolian, juga turut menyampaikan pendapat.

Pertumbuhan subnet pun sangat kuat. Sejak awal 2025, jumlah subnet naik 97%, dari 65 menjadi 128.

Sergey Khusnetdinov, Direktur AI di Gain Ventures, menilai komunitas subnet ini sangat penting bagi keberhasilan Bittensor.

“Hasilnya adalah ekosistem meritokrasi yang terus berkembang, di mana kecerdasan yang berguna tidak hanya muncul dari satu laboratorium atau perusahaan, tapi hadir secara organik dari komunitas global yang bersifat permissionless.”

Perusahaan AI yang terpusat saat ini memiliki valuasi sangat tinggi – OpenAI bernilai US$500 miliar, Anthropic senilai US$350 miliar. Deepseek dari Cina kabarnya juga memiliki valuasi US$150 miliar. Dengan fakta tersebut, berapa nilai jaringan AI seperti Bittensor yang sangat kuat?

Miyachi, CEO BitMind yang mengelola subnet deteksi deepfake, menilai jaringan Bittensor bisa saja mengungguli Bitcoin di masa depan.

“Nilai yang dihasilkan ekosistem Bittensor bisa melebihi Bitcoin dalam jangka panjang,” ucapnya kepada BeInCrypto.

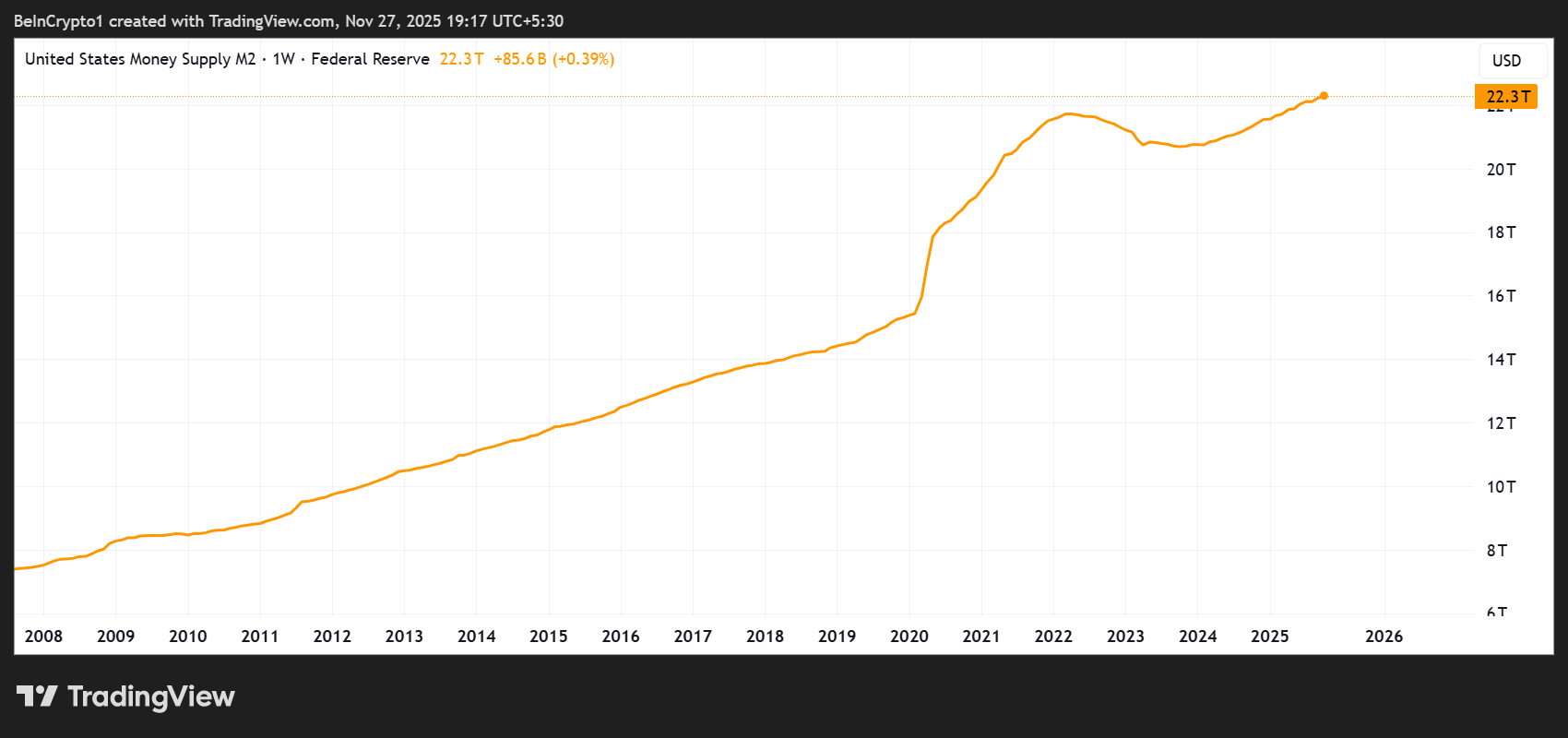

Hal ini sangat bergantung pada bagaimana orang memandang sistem AI terpusat seiring waktu, atau apakah mereka merasa perlu khawatir. Tapi Bitcoin sendiri sudah mengalami lonjakan besar setiap kali masyarakat menghadapi ketidakstabilan ekonomi atau kegagalan sentralisasi seperti pandemi global, rush di bank, dan debasement mata uang fiat.

Mungkin tidak lama lagi, para influencer akan berkata, “long Bittensor, short centralized AI.” Tapi siapa yang bisa menebak? Kadang masa depan bahkan bisa lebih aneh daripada apa yang bisa diprediksi AI.