Coinbase Listing 2 Altcoin Baru Hari Ini

Coinbase, salah satu crypto exchange terkemuka, telah mengumumkan listing dua altcoin baru di platformnya hari ini (9/12). Exchange tersebut mengungkapkan bahwa mereka akan menambahkan dukungan spot trading untuk Plume (PLUME) dan Jupiter (JUPITER).

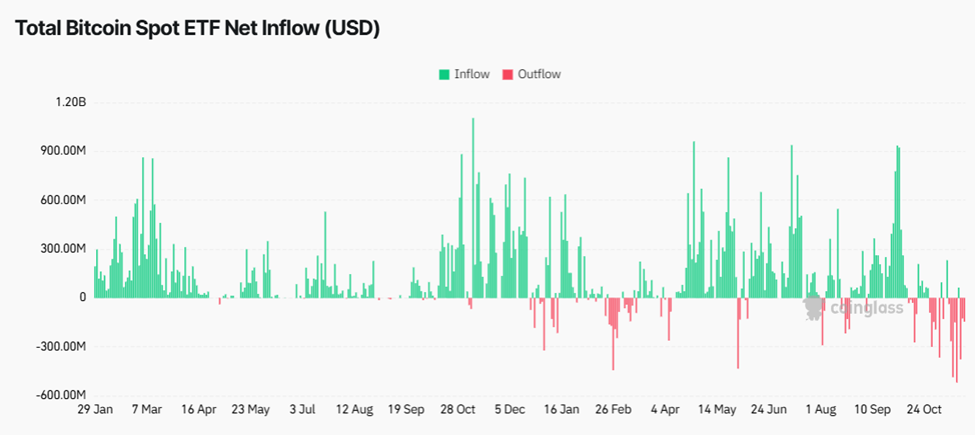

Pengumuman ini memicu peningkatan aktivitas pasar dan volatilitas untuk kedua token, saat trader bereaksi atas penambahan terbaru dari Coinbase.

Coinbase Ungkap Listing Kripto Baru

Dalam postingan resmi di X (sebelumnya Twitter), Coinbase Markets mencatat bahwa pasangan PLUME-USD dan JUPITER-USD akan tersedia pada atau setelah pukul 09:00 AM Pacific Time (PT). Ini bergantung pada terbentuknya likuiditas yang memadai. Exchange menambahkan bahwa trading hanya akan diluncurkan di wilayah yang didukung.

“Plume (PLUME) dan Jupiter (JUPITER) akan tersedia di coinbase․com, di aplikasi Coinbase, dan Coinbase Advanced. Institusi dapat mengakses Plume (PLUME) dan Jupiter (JUPITER) langsung melalui Coinbase Exchange,” bunyi postingan tersebut.

Untuk memastikan keamanan pengguna, Coinbase juga menerbitkan alamat kontrak resmi untuk masing-masing token. Exchange memperingatkan bahwa transfer ke jaringan yang tidak didukung dapat mengakibatkan kehilangan dana secara permanen.

- Plume (PLUME) adalah token ERC-20 di Ethereum, menggunakan alamat 0x4C1746A800D224393fE2470C70A35717eD4eA5F1.

- Jupiter (JUPITER) adalah token SPL dengan alamat JUPyiwrYJFskUPiHa7hkeR8VUtAeFoSYbKedZNsDvCN.

Listing ini mengikuti tinjauan mendetail yang mencakup kriteria legal, teknikal, dan pasar, termasuk volume trading dan kapitalisasi pasar. Menurut panduan listing resmi Coinbase, exchange menerapkan penilaian berbasis merit.

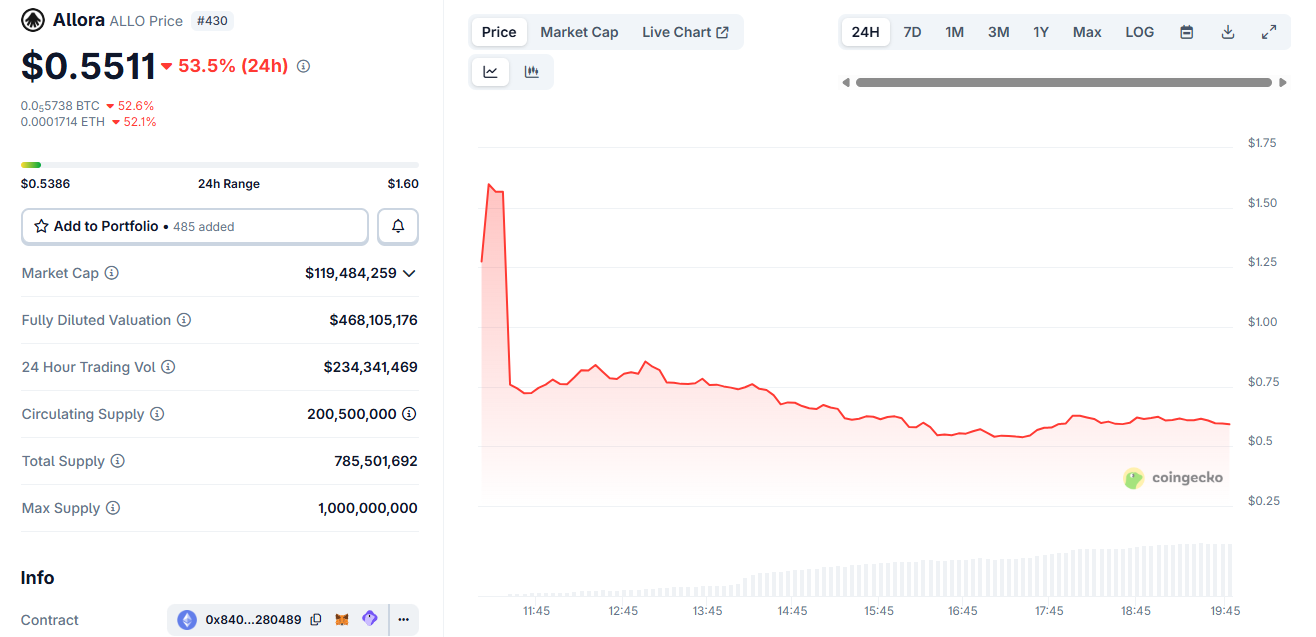

Bagaimana Pergerakan Harga PLUME dan JUP Pasca Berita Listing Coinbase?

Sementara itu, kedua token mencatat volatilitas harga setelah pengumuman tersebut. Plume Network adalah layer-1 permissionless, full-stack blockchain yang dibangun untuk real-world asset (RWA). Platform EVM-compatible ini menggerakkan layanan decentralized finance (DeFi) seperti staking, lending, swap, dan strategi loop.

PLUME melonjak 7% setelah kabar listing Coinbase, menambah momentum dari debutnya di Upbit. Laporan BeInCrypto menunjukkan bahwa listing Upbit pada 26 November mendorong lonjakan harga 45%, menandakan permintaan kuat untuk aset ini di Asia.

Di sisi lain, Jupiter adalah decentralized exchange (DEX) aggregator di Solana, yang merutekan perdagangan melalui berbagai liquidity pool untuk mendapatkan harga terbaik. Native token-nya, JUP, awalnya mencatat apresiasi kecil tetapi kemudian menghapus penguatan tersebut dan terus melemah. Pada waktu publikasi, JUP diperdagangkan di US$0,223, turun 2,37% sejak pengumuman.

Selain itu, Coinbase juga telah menambahkan Theoriq (THQ) — layer fondasi modular AI agent — ke listing roadmap-nya. Langkah ini menunjukkan ekspansi berkelanjutan ke lebih banyak segmen blockchain.

“Peluncuran trading untuk aset-aset ini bergantung pada dukungan market-making dan infrastruktur teknikal yang memadai. Kami akan mengumumkan peluncuran trading secara terpisah setelah kondisi tersebut terpenuhi,” tegas pihak exchange.

Theoriq kini bergabung dengan aset seperti Humidifi (WET), zkPass (ZKP), Hyperlane (HYPER), Sentient (SENT), dan lainnya, yang juga termasuk dalam roadmap.

Bagaimana pendapat Anda tentang Coinbase yang listing 2 altcoin baru ini? Yuk, sampaikan pendapat Anda di grup Telegram kami. Jangan lupa follow akun Instagram dan Twitter BeInCrypto Indonesia, agar Anda tetap update dengan informasi terkini seputar dunia kripto!