Prediksi Harga Crypto Gemini AI di Akhir 2025: XRP, SHIB, PEPE

Telah berakhir salah satu bulan terburuk, pasar mata uang kripto kini mulai menunjukkan pemulihan menjelang momen Natal. Mengenai akhir tahun 2025, prediksi harga crypto dari Gemini AI terkemuka untuk aset seperti XRP, Shiba Inu, dan PEPE memberikan pandangan yang sangat dinamis.

Meskipun Bitcoin diprediksi mengakhiri tahun 2025 dengan kinerja negatif (turun 7% dari awal tahun), gambaran jangka panjang tetap optimis. Analis memperkirakan altcoin yang kokoh seperti XRP, Shiba Inu, dan PEPE akan berkinerja baik, dan Gemini AI Google memperkirakan proyek-proyek ini akan kembali meraih momentum kenaikan begitu kondisi pasar stabil.

Prediksi Harga Crypto Gemini AI: XRP Berpotensi Catat Kenaikan hingga 80%

Menjelang tahun baru, Gemini AI Google memberikan prediksi harga crypto yang sangat bullish untuk XRP (XRP). Proyeksi ini mengindikasikan bahwa investor XRP berpotensi melihat kenaikan harga signifikan, yaitu sebesar 4 hingga 6 kali lipat dari level saat ini di $2.00.

Optimisme ini didorong oleh beberapa faktor utama. Salah satunya adalah adopsi yang semakin cepat dan minat institusional yang melonjak, seiring dengan peluncuran Exchange-Traded Funds (ETF) berbasis kripto yang terus bertambah.

Gemini AI juga menyoroti potensi terjadinya supply shock di pasar, di mana volume transaksi dari institusi mulai melampaui spekulasi ritel.

Secara teknikal, XRP baru saja menyentuh kembali level pentingnya di $2.00, berdasarkan data dari TradingView. Level ini harus dipertahankan. Selama harga bertahan di atas $1.90, struktur grafik tetap dianggap sehat.

Titik breakout kunci yang harus diperhatikan berada di $2.70, level yang sebelumnya merupakan support kuat namun kini berubah menjadi resistance.

Jika XRP berhasil menembus dan merebut kembali zona $2.70, hal ini dapat mengonfirmasi pergerakan breakout yang menargetkan kenaikan 80% menuju $3.70. Para analis pasar lainnya juga sepakat bahwa perkembangan regulasi yang menguntungkan dapat menjadi katalis kuat bagi pergerakan harga XRP selanjutnya.

PEPE: Calon Raja Meme Berikutnya dan Berpotensi Meninggalkan SHIB

Pada tahun 2026, Shiba Inu (SHIB) diposisikan untuk mengalami tahun transformatif, terutama didorong oleh peluncuran upgrade privasi besar-besaran pada kuartal kedua di jaringan Layer 2-nya, Shibarium.

Peningkatan ini akan mengintegrasikan Fully Homomorphic Encryption (FHE) dari Zama untuk memungkinkan transaksi yang sepenuhnya rahasia, menjadikannya salah satu proyek meme crypto paling canggih.

Prediksi harga crypto Gemini AI menilai bahwa SHIB berpotensi menghapus satu nol dari harganya memasuki tahun 2026. Setelah mencapai titik terendah tahunan di bulan November, SHIB perlahan naik.

Target resistensi berikutnya ada di $0.00000910. Jika SHIB berhasil menembus level ini, itu akan menandakan pergeseran positif dan dimulainya momentum bullish baru.

Namun, Gemini AI juga memberikan skenario bearish, yaitu jika minat memecoin tetap lemah, SHIB bisa gagal menembus resistensi atau bahkan bergerak lebih rendah.

Di sisi lain, Pepe (PEPE) menghadapi tantangan serupa di mana harganya turun 4% menjadi $0.00000446, kembali menguji support utama di tengah tekanan pasar. Meskipun demikian, Gemini AI justru menobatkan PEPE sebagai ‘Raja Meme Coin’ dan memprediksi bahwa penurunan ini hanyalah proses reset sebelum ekspansi “Fase 2.”

PEPE ditargetkan untuk mencapai bull run hingga $0.000018. Beberapa analis independen juga menyebut PEPE sebagai kendaraan leverage utama untuk beta Ethereum karena sifatnya yang sulit gagal (too big to fail). Data grafik menunjukkan bahwa setiap kali PEPE mengalami dispersi lebar dari 21 Exponential Moving Average (EMA) pada kerangka waktu 3-hari dan kembali mengujinya, titik terendah harga biasanya telah tercapai.

Secara keseluruhan, performa memecoin ke depan akan sangat bergantung pada sentimen pasar kripto yang lebih luas.

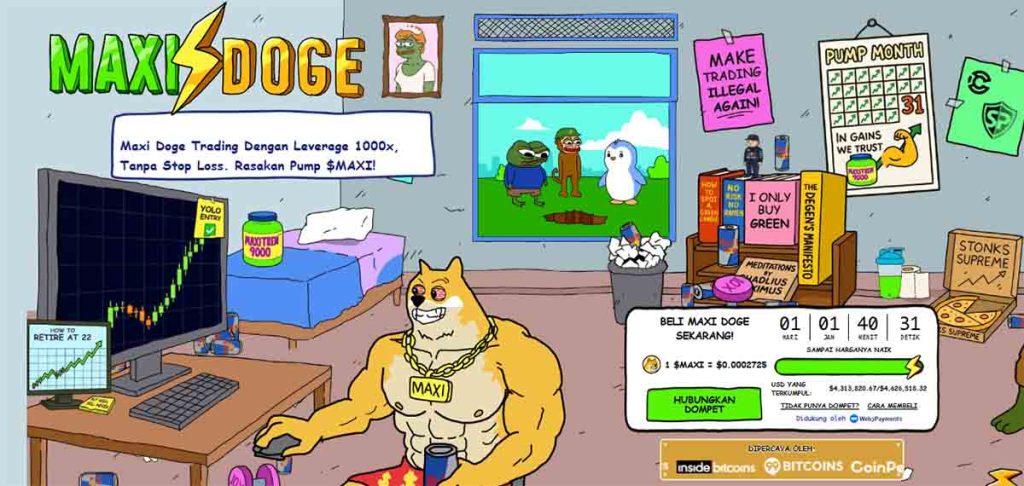

Maxi Doge: Memecoin Baru yang Siap Meledak di 2026

Di tengah pergerakan daftar altcoin besar seperti XRP, Shiba Inu, dan PEPE yang diprediksi akan bullish oleh model AI di tahun 2026, muncul Maxi Doge (MAXI), meme coin bertema “gym bro” yang diam-diam membangun momentum luar biasa.

Proyek yang terinspirasi oleh Dogecoin ini telah menjadi salah satu presale dengan pertumbuhan tercepat tahun ini, berhasil mengumpulkan dana lebih dari $4,3 juta (Rp71,6 miliar), melampaui peluncuran meme coin baru lainnya bahkan di tengah kondisi pasar yang lemah.

Keberhasilan Maxi Doge didorong oleh tokenomics yang menarik. Sebanyak 40% dari total suplai MAXI dialokasikan langsung untuk presale publik, tanpa putaran pribadi, alokasi insider, atau whale VC yang siap melakukan dumping.

Struktur ini mengurangi tekanan jual awal dan memberikan pangsa pasokan dominan kepada pembeli ritel, hal yang sangat dihargai oleh komunitas meme coin.

Melihat potensi kebangkitan sektor meme coin di tahun 2026, banyak analis melihat MAXI sebagai taruhan asimetris (asymmetric bet) yang dapat memberikan keuntungan jauh lebih besar dibandingkan blue-chip altcoin lain.

Untuk prediksi harga crypto, beberapa sumber eksternal menyebutkan adanya potensi kenaikan hingga 100 kali lipat bagi Maxi Doge, seiring dengan rencana listing di bursa besar dan fitur utilitas seperti staking dengan APY menarik (sekitar 72%).

Selain itu, Maxi Doge berencana untuk mengintegrasikan tokennya dengan futures trading berleverage tinggi, menarik minat para degen trader.

Bagi yang tertarik, cara beli Maxi Doge saat ini adalah melalui presale resmi di situs web mereka dengan menukarkan aset seperti ETH, USDT, atau menggunakan kartu bank, sebelum token diklaim dan diluncurkan di bursa terdesentralisasi (DEX) seperti Uniswap.

Guna mendapatkan wawasan mengenai potensi jangka panjang MAXI, Anda disarankan untuk membaca prediksi harga Maxi Doge.

Beli Maxi Doge di SiniDisclaimer: Pendapat dan pandangan yang diungkapkan dalam postingan ini tidak selalu mencerminkan kebijakan atau posisi resmi Cryptonews. Informasi yang disediakan dalam postingan ini hanya untuk tujuan informasi dan tidak boleh dianggap sebagai nasihat keuangan, investasi, atau profesional. Cryptonews tidak mendukung produk, layanan, atau perusahaan tertentu yang disebutkan dalam postingan ini. Pembaca disarankan untuk melakukan riset mandiri dan berkonsultasi dengan profesional yang berkualifikasi sebelum mengambil keputusan keuangan apa pun. Jangan pernah menginvestasikan lebih dari yang Anda siap kehilangan.

The post Prediksi Harga Crypto Gemini AI di Akhir 2025: XRP, SHIB, PEPE appeared first on Cryptonews Indonesia.